雑所得が20万円を超えるなど、副業を頑張る会社員には必要となってくる『確定申告』。

そのためにまずは『給与所得』の申告が必要となってきます。

今日の記事ではそんな『給与所得』のe-taxにおける確定申告の方法について詳しく解説していきます。

○ 副業する会社員と確定申告

○ 会社員の給与所得と確定申告

○ 会社員のe-taxでの確定申告に必要なもの

◇ 会社員の給与所得の確定申告のやり方

○ 確定申告書作成コーナー

○ 源泉徴収票を参考に入力する

○ 入力した給与所得が反映されてるか確認

◇ 副業で知っておくべき確定申告の豆知識

○ 会社員が副業の雑所得を確定申告するなら

○ 投資で知っておきたい配当控除と外国税額控除

自分で確定申告が必要な会社員とは

副業する会社員と確定申告

一般的に会社で源泉徴収そして年末調整をしてもらっている会社員であれば、あまり縁のない確定申告。

でも副業で稼ぐとなると話は別になります。

副業にはいろんな種類のものがありますが、一定金額を超えると確定申告が必要になるものがあります。

たとえばアフィリエイトで稼いだ『雑所得』。この雑所得は年間で20万円を超えると、確定申告が必要となってきます。

そして副業での確定申告にはそういった『雑所得』、会社員として稼いだ収入から課税される『給与所得』の申告が必要になります。

今回はその『給与所得』の詳細、申告方法について見ていきましょう。

会社員の給与所得と確定申告

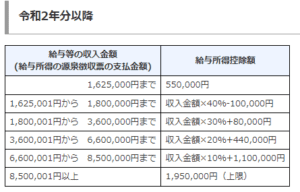

源泉徴収票を確認されたことがある方はご存じかもしれませんが、『年収』と『給与所得』は別物です。

たとえば会社員の年収だけの所得税の計算においては

◇ 給与所得控除

◇ 基礎控除

◇ 社会保険料控除

といった控除を受けて、年間の所得税が算出されます。

本記事執筆中である2023年において、給与所得控除は以下のように計算されます。

出典:国税庁 給与所得控除

そして合計所得が2500万円以下であれば、さらに基礎控除48万円が控除。

加えて社会保険料控除が適用され、所得税が決まります。

これら計算は会社員の給料だけであれば、年末調整で算出してくれるので、医療費控除や住宅ローン控除などなければ確定申告は要しません。

とりあえず給与所得の決まり方については覚えておきましょう。

会社員のe-taxでの確定申告に必要なもの

さて、ここまでで副業で発生する『雑所得』、会社員給与の申告となる『給与所得』について確認できました。

ちなみに今回の記事のメインテーマは『給与所得』のe-taxを利用した確定申告。

そんな給与所得のe-taxにおける確定申告のために必要なものは

◇ マイナンバーカード

◇ 源泉徴収票

◇ パソコン(もしくはスマートフォン)

がそれぞれ必要になります。

それでは次章で国税庁『確定申告書作成コーナー』から、実際の申告方法について紹介していきます。

会社員の給与所得の確定申告のやり方

確定申告書作成コーナー

まずは『確定申告書作成コーナー』で検索。

出典:国税庁 確定申告書作成コーナー

該当ページより作成開始を選びましょう。

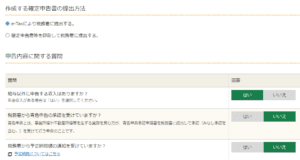

続けて税務署への提出方法を選びます。

お手持ちのデバイスなど、ご自身が可能な提出方法をお選びください。

ちなみに自身はあらかじめ登録しておいた『IDパスワード方式』で提出しています。

続けてガイドに従って、申告書の作成で『所得税』を選びます。

そして今回はe-taxによる申告なので『e-taxにより税務署に提出する』を選びます。

また副業など別途収入があるか、青色申告をしているか、予定納税額の通知を受けているかの質問に回答します。

続けていよいよ給与所得を申告していきます。

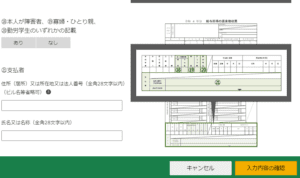

源泉徴収票を参考に入力する

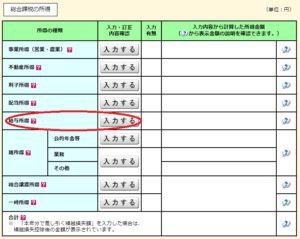

入力を進めると『総合課税の所得』といった画面に切り替わります。

そして所得一覧の中から『給与所得』の欄を見つけて入力するを選びます。

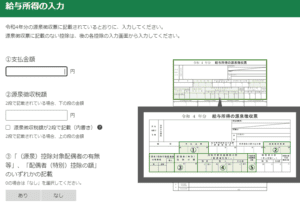

続けて源泉徴収票を入力していきます。

ここでは年末調整された源泉徴収票をお手元に用意して『書面で交付された年末調整済みの源泉徴収票の入力』より、入力するを選びます。

源泉徴収票にはいろんな金額が記載されていますが、ガイドに沿って該当する金額をそれぞれ入力していきましょう。

案内に沿って入力していけば、以外と簡単に進めていくことができます。

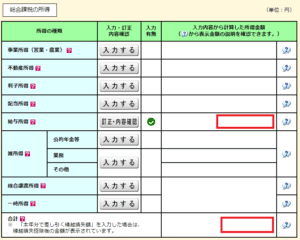

入力した給与所得が反映されてるか確認

案内に沿って源泉徴収票を入力を終えたら、最後の『入力内容の確認』をクリックします。

特に問題なければ次に進むをクリックします。

無事に金額が入力できれていれば、給与所得の金額が反映されています。

(下図はプライバシー配慮のため金額を伏せさせていただいております。)

とりあえず今回の目的である『給与所得』の入力は終了です。お疲れ様でした。

最後に『副業する会社員』の方々へ、お役に立つ確定申告の豆知識を紹介して終わりたいと思います。

副業で知っておくべき確定申告の豆知識

会社員が副業の雑所得を確定申告するなら

本記事でも取り上げたように、一般的には年末調整だけで確定申告を要しない会社員。

でもサラリーマンでも副業で雑所得が20万円を超えれば、確定申告の必要が出てきます。

副業にはブログアフィリエイトなどいろいろありますが、そういった『雑所得』もe-taxでまとめて確定申告できると便利です。

そんな『雑所得』のe-taxにおける確定申告の方法に関しても過去記事で取り上げています。

興味のある方はぜひご覧ください。

投資で知っておきたい配当控除と外国税額控除

もうひとつ副業投資をするならば、知っておきたい『配当控除』と『外国税額控除』。

日本株で配当を受け取っているならば、配当に関しては総合課税で『配当控除』を申告できる可能性があります。

また外国株式で配当を受け取っている場合、『外国税額控除』の申告も出来る可能性もあります。

それら『配当控除』や『外国税額控除』に関しても過去記事で取り上げています。

興味のある方はぜひご覧ください。

上場株式配当所得の所得税や住民税などの配当控除計算方法を解説

上場株式配当所得の所得税や住民税などの配当控除計算方法を解説

米国株は確定申告の外国税額控除で、配当金課税分の控除申請を。

米国株は確定申告の外国税額控除で、配当金課税分の控除申請を。

副業と会社員を両立させるためにも、e-taxでの確定申告をマスターしよう。

副業のe-tax確定申告方法や雑所得についてまとめました。

副業のe-tax確定申告方法や雑所得についてまとめました。