大きく円安方向へ進んだ2022年。為替差益が発生した方も多かったのではないでしょうか。

本記事では筆者が為替差益を確定申告した際の経験を元に、e-taxを使った申告方法について紹介していきます。

☆ 本記事は筆者の経験によります。端数処理など詳細な疑問点につきましては、税務署や税理士にご相談ください。

○ 為替差益とは

○ 為替差益は雑所得になる

○ 為替差益の計算方法

◇ 為替差益のe-taxを使った確定申告方法

○ まず確定申告書作成コーナーから入力

○ 為替差益申告のために雑所得を選択

○ 取引会社などを入力する

◇ 為替と雑所得についてもっと知る

○ 特定口座の米国株売却での為替差益

○ 為替差益のほか雑所得になる収入

為替差益の申告区分と計算方法

為替差益とは

「為替差益」とは読み方を「かわせさえき」と言い、たとえばドルでの外貨預金と円とのやり取りなど為替取引により、発生する利益を指します。

逆に為替取引により発生した損失を「為替損失」と言います。

それらの為替差益そして為替損失を合わせて「為替差損益」と言われたりもします。

ちなみに給与所得や退職所得以外の所得で、外貨預金などによる為替差益を含めた所得が20万円を超えると確定申告が必要となり、所得税が発生します。

今年は大きく円安へ振れたこともあり、上記計算式のように為替差益が発生した方も多いのではないでしょうか。

そんな為替差益の処理方法についてもう少し詳しく確認していきましょう。

為替差益は雑所得になる

結論から言えば20万円を超える為替差益は『雑所得』として確定申告が必要となります。

ちなみに国税庁のウェブサイトで雑所得について調べてみると

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

出典:国税庁 雑所得

とのことでした。

ペナルティもあるので為替差益が20万円を超えたのに、確定申告をしないといった無申告の選択は取らないようにしましょう。

また余談ですが、確定申告すれば同時に住民税も申告できるので覚えておきましょう。

そんな為替差益で適用される雑所得の税金は、利益の額により異なる累進課税での税率となっています。

次は為替差益の計算方法について見ていきましょう。

為替差益の計算方法

為替差益の計算方法を例示すると下記の通り。

① 外貨預金でドル円100.0円のとき、円からドルへ30000ドル為替取引をする。

② 外貨預金でドル円110.0円のとき、ドルから円へ30000ドル為替取引をする。

③ (110.0-100.0)×30000 = 300000円の為替差益が発生する

といった計算になります。

自身は2021年に一度、外貨預金で為替差益が発生したため、確定申告をしたことがあります。

こんな感じでドル⇔円の為替取引が1往復であれば計算は簡単ですが、複数回となるとどうなるのでしょうか。

自身が過去に税務署へ確認したところ、個人が確定申告する場合は『総平均法』で計算するとの回答でした。

総平均法自体の計算方法はそんなに難しくないのですが、為替取引毎にエクセルなどを使って帳簿を記録して計算する必要があります。

後で「為替取引がわからない…」といったことにならないよう、少し手間でも取引毎に記録しておくことをオススメします。

為替差益のe-taxを使った確定申告方法

まず確定申告書作成コーナーから入力

今回はe-tax(電子申告)を使って為替差益を申告していきます。

まずは確定申告書作成コーナーのウェブサイトへ行きましょう。

出典:国税庁 確定申告書作成コーナー

e-taxの提出方法にはマイナンバーカード方式、ID・パスワード方式、印刷して提出など様々な方法があります。

自身はID・パスワード方式で提出しています。

次は作成する申告書を選択します。

今回は雑所得の申告なので「所得税」を選びました。

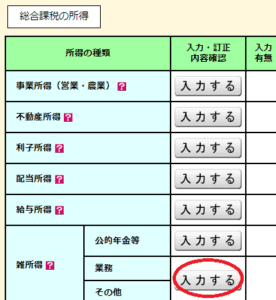

次は雑所得入力のために、総合課税の所得を入力していきます。

為替差益申告のために雑所得を選択

会社員の方であれば源泉徴収票より、給与所得をあらかじめ入力しておきましょう。

そして為替差益が20万円を超えていれば、雑所得の入力フォームから入力していきます。

『入力する』をクリックすると画面が遷移します。

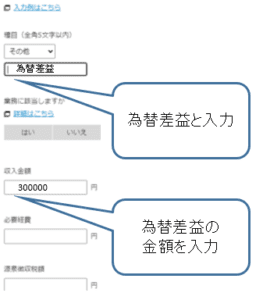

次は例示するように種目へ『為替差益』と入力。

収入金額も例示してあるように、実際の『為替差益の金額』を入力しましょう。

取引会社などを入力する

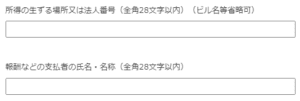

最後に為替取引で利用した取引会社などを入力していきます。

上図に示すように上段には外貨預金などを取引した会社の住所、下段には外貨預金を取引した会社の名前を入力します。

為替差益の入力はこれで終了です。

後はガイダンスに沿ってe-taxの入力を進めて、確定申告を終わらせましょう。

最後に為替と雑所得についてもう少し深堀りしてみます。

為替と雑所得ついてもっと知る

特定口座の米国株売却での為替差益

外貨建て資産を保有すると為替差損益が発生するものがあります。

たとえば米国株もそのひとつ。

米国株を買い付けしてみると分かりますが、保有しているときに円安方向へ進むと為替差益が発生することがあります。

そんな米国株買い付けにおける為替差益ですが、自身も利用しているSBI証券など特定口座を利用すれば、売却時の為替差益は源泉徴収されます。

具体的には米国株の価格変動と、為替差損益で利益が発生すれば源泉徴収されるといった仕組みです。

もちろん米国株買い付け後に円高へ進むと、為替差損が発生する可能性もあります。

為替差益でも確定申告が必要なもの。特定口座で源泉徴収されるものがあるので覚えておきましょう。

為替差益のほか雑所得となる収入

今回、せっかく雑所得の確定申告方法を確認したので、覚えておきたいのが雑所得へ該当する『収入の種類』。

特に副業をしている方でれば雑所得の理解が大切です。

雑所得には本記事で紹介した為替差益のほかに、

◇ アフィリエイト収入

◇ スポットコンサルタント収入

なども20万円を超えれば雑所得で確定申告する必要があります。

そんな雑所得の確定申告の方法に関しては過去記事でも紹介しています。

興味のある方はぜひご覧ください。

為替差益の確定申告で慌てないように、申告方法を確認しておきましょう。

副業のe-tax確定申告方法や雑所得についてまとめました。

副業のe-tax確定申告方法や雑所得についてまとめました。