金融政策を学ぶのは投資を継続していく上でとても大切。

今日の記事では今話題となっている【金融縮小】や【バランスシート縮小】について解説します。

☆ 投資にはリスクが存在します。余裕資産と自己責任の及び範囲で検討しましょう。

○ 量的引き締め政策のひとつ

○ ここ数年の金融緩和と縮小について

○ 2022年4月FOMC議事要旨で示唆

◇ 過去の金融縮小と株価

○ 直近のQTは2017年から2019年

○ QT中の米国株の動き

○ QTと利上げ両方を確認しよう

◇ 金融緩和から縮小へ至る過程での株価対策

○ 現金比率を見直してみる

○ ポートフォリオのリバランスを検討

バランスシート縮小とは

量的引き締め政策のひとつ

最近の経済ニュースでよく【QT】といった言葉が飛び交ったいます。

QTとはQuantitative Tighteningの頭文字を取っており、日本語で量的引き締め政策を指します。ちなみに金融縮小とも同義の言葉としてよく使われます。

ちなみにバランスシート縮小とは、FRBが債券を売って、市中に出回るお金を回収する働きがあります。

借り入れ需要が一定であるならば、市中に出回るお金が減ることでお金が借りにくくなります。そのためバランスシート縮小は量的引き締め政策のひとつとして機能します。

ちなみにQTとは逆に、去年2021年まではQE:Quantitative Easingいわゆる量的緩和政策が実施されていました。ここ数年の過程を少しおさらいしておきましょう。

ここ数年の金融緩和と縮小について

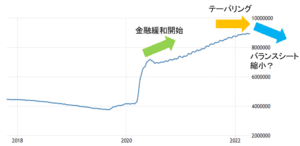

まずはここ数年のFRBバランスシートについて確認してみましょう。

出典:Trading Economix

横軸は2018年から2022年初期までの期間。縦軸はFRBバランスシートの大きさを指しています。

2020年より金融緩和政策として債券購入プログラムが開始。2021年11月よりテーパリングが開始され、テーパリングは2022年3月をもって終了となりました。

ちなみにテーパリングとは債券購入プログラムは小さくなるものの、その間はまだ金融緩和は継続しています。

そして今後はバランスシート縮小が検討されています。

2022年4月FOMC議事要旨で示唆

2022年4月にはFOMCの議事要旨が発表され、QTについて言及されていました。

その内容は月額最大950億ドルのペースで縮小を進めるといったものでした。

先程のFRBバランスシートを確認してみると分かりますが、2022年4月の段階では約9兆ドルに達しています。月額最大950億ドルともなれば、およそ現資産の1/100程度が縮小となります。

ちなみに月額最大950億ドルの縮小ペースは、前回のQTのおおよそ倍のスピードとなるようです。

次項では過去のQT、そして米国株の動きについて確認していきましょう。

過去の金融縮小と株価

直近のQTは2017年から2019年

これからのQTを考察していく前に、過去のQTについても振り返っていきましょう。

直近でQTが実施されたのは2017年から2019年になります。

具体的には2017年10月から2019年8月でした。

まずはその期間における米国株の推移について確認してみます。

今回はS&P500で見ていきましょう。

QT中の米国株の動き

それでは量的緩和から縮小すると株価はどうなるのか確認していきましょう。

下図は2017年10月から2019年8月までのQT期間中におけるS&P500指数について、週足チャートで示したものです。

出典:Tradingview

上記で示すように2017年10月から2019年8月までの金融縮小QT中におけるS&P500の最大値は2019年7月22日の3025.86ポイント。

最小値は2018年12月17日の2416.62ポイントでした。

最大値と最小値の差は609.24ポイントになります。

直近のバランスシート縮小期では、こんな米国株指数の動きもあったということも覚えておきましょう。

QTと利上げ両方を確認しよう

金融引き締めでもうひとつ着目すべきなのが利上げ。

2022年3月FOMCでは0.25ポイントの利上げが決まり、金融引き締め政策のひとつとしてスタートしました。

金融縮小のインパクトは、この利上げの程度が0.25か0.5で継続していくかといった点でも変わってきます。

加えてバランスシート縮小ももちろん検討されていきます。

今後のFOMCでは利上げ、そしてバランスシート縮小プログラム双方をしっかりチェックして、相場の動きも確認していきましょう。

政策金利予想については過去記事でも紹介しています。よければ確認してみてください。

【投資家に役立つ政策金利動向の評価ツールについて解説します。】

金融緩和から縮小へ至る過程での株価対策

現金比率を見直してみる

金融緩和政策から金融縮小政策へ至る過程で、株価をはじめどのように自身の資産を守れば良いのでしょうか。

まずは現金比率を見直してみるということ。

投資成果が出ていると人はついつい強欲になりがち。インデックス投資にしろ個別株にせよ、知らず知らずポジションが増えていることもしばしばあります。

QTでの株価下落が気になるのであれば現金比率を高めてみるのもひとつの手。

キャッシュがなく身動きの取れない状況とならないよう注意しておきましょう。

ポートフォリオのリバランスを検討

利上げなどの金融引き締め政策でもうひとつ検討すべきがポートフォリオのリバランス。

リバランスには様々な手法があり、株式投資でもグロース株からバリュー株へのリバランス。

また株式の比率を減らして、ゴールドを保持するといったリバランスもあります。

もちろん現金比率を高めるといったこともリバランスのひとつになります。

リバランスには必ずしも正解が存在するわけではありませんが、地合いや相場を見て自身のポジションを更新していくことも検討していきましょう。

金融引き締め政策やバランスシート縮小を理解して、自身のポジションの判断材料を増やしていきましょう。