米株価益利回りは株同士でなく、異なる金融商品である米国債利回りと比較することができます。

今日の記事ではそんな株価益利回り、米国債利回りの計算方法や比較方法について紹介します。

★ 投資にはリスクが存在します。自己責任かつ安全資産の範囲で検討しましょう。

○ 株式価格の益利回りとは

○ S&P500の益利回り

○ ハイパーグロース株の益利回り

◇ 株式益利回りの割安さを比較するには

○ 株式益利回りと米国債利回り

○ 米国債利回りの調べ方

○ 米国債利回りの変動要因

◇ 株式益利回り評価の注意点

○ 株価評価の指標のひとつに過ぎない

○ 他の金融商品も学ぼう

株式益利回りを理解する

株式価格の益利回りとは

株式でいうところの益利回りとは、株式価格の割安さを表す指標のひとつを指します。

具体的に株価の益利回り計算式として

株価益利回り = 1 ÷ PER × 100

で算出され、つまりPERの逆数で求められます。

PERは一株あたりの純利益を株価で割ったもの。そして一株あたりの純利益はEPSと呼ばれています。

PERやEPSは株価評価の基本となります。過去記事でも計算方法など紹介していますので、よければ確認してみてください。

【株価の指標となるepsとは。その意味や計算式について解説します。】

S&P500の益利回り

通常は個別株の益利回りを算出しますが、指数の益利回りについても調べてみました。

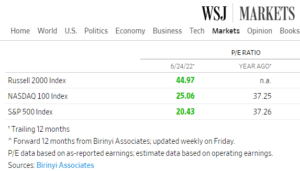

出典:WSJ-Market

上記では2022年6月時点でのNASDAQやS&P500といった米国株指数が掲載されています。

S&P500に注目すると、2022年6月24日時点でPERは20.43。これの益利回りを計算すると

4.97 ≒ 1 ÷ 20.43 × 100

で4.97%がS&P500の益利回りになります。

ちなみに去年のS&P500のPERは37.26となっているので、参考までに計算すると

2.68 ≒ 1 ÷ 37.26 × 100

と2.68%となっています。

去年と比較するとS&P500の益利回りは上がっているので、少し割安になっているとも考えられます。

ハイパーグロース株の益利回り

株にもいろいろ種類がありますが、中でもハイパーグロース株といわれる株があります。

ハイパーグロース株とはHyper Growth Stocksのことであり、成長中の株であるため、利益を出すより成長のための投資に重きを置く経営をすることがあります。

利益が少なくなると、一株あたりの利益であるEPSは低くなりがちであり、またPERも高くなります。

ハイパーグロース株によってはPERが40や50の銘柄も存在します。

PERが50ともなれば、株式価格の益利回りは2%になります。前述した2022年6月のS&P500の益利回りが4.97%なので、益利回り2%は割高とも考えれます。

このように株価指数平均、個別株同士など、株式益利回りは割安や割高の指標のひとつとして判断材料を提供してくれます。

また株式益利回りは株だけでなく、債券市場とも比較されることがあります。どのように比較されるのか次項で確認していきましょう。

株式益利回りの割安さを比較するには

株式益利回りと米国債利回り

株式利回りと米国債利回りは比較することができます。

米国債利回りはマーケットでの米国債売買により、変化しています。

米国債も売り圧力が強いと価格が下がり、逆に利回りは上がります。逆に買い圧力が強いと価格が上がり、利回りは上がります。

たとえば記事を執筆している現在2022年6月26日時点では、米国債10年の利回りは3%を超えています。

先ほどハイパーグロース株の利回りで紹介しましたが、株式益利回りが2%程度のものもあり、この場合は利回り3%を超える米国債10年モノと比較すると割高です。

このように株式の益利回りは債券の利回りとたびたび比較されることがあります。

なお米国債利回りについては過去記事でも紹介しています。よければ確認してみてください。

【株式投資家も知っておくべき米国債の価格や利回り、買い方を解説】

米国債利回りの調べ方

米国債の利回りは簡単に調べることができます。

出典:tradingview

自身がいつも参考にさせてもらっているのがトレーディングビュー。

tradingviewのマーケットより、債券を確認すれば米国債利回りを確認することができます。

マーケットが開いているとき、米国債の利回りの推移なんかも確認してみましょう。

米国債利回りの変動要因

米国債利回りの変動要因には様々ありますが、最近は米国中央銀行FRBの利上げに注目が集まっています。

一般的に中央銀行が短期金利を上げると、既に発行されている既発債が割高と評価されることがあります。

すると既発債が売られ債券価格は低下。逆に債券利回りは上昇することになります。

米国債であればFRBの利上げ金利政策により、既発債が売られて債券価格が下がり、利回りが上がることがあります。

現に2022年1月3日の米国債10年利回りは1.631%。利上げが開始された今年春からも利回りは上昇し、6月末時点では利回り3%を超えてきています。

上記はあくまでの債券利回り要因のひとつですが、株価利回りとの比較や評価をするならば、中央銀行の金利政策などにも目を向けていきましょう。

株式益利回り評価の注意点

株価評価の指標のひとつに過ぎない

今回紹介した『株価の益利回り』ですが、これはあくまで評価指標のひとつ。

株価そして指数の割安割高を判断するには、もっと相互的な判断が要求されます。

たとえば今日紹介した『PER』や『EPS』なんかは、個別株でいうところにファンダメンタルズ分析の評価指標になります。

分析手法にはファンダメンタルズ分析以外にも、テクニカル分析なるものがあります。

テクニカル分析も株価の推移により、割高や割安の判断指標となる手法がいろいろと存在します。

テクニカル分析に関しても過去記事で紹介しています。よければ参考にしてみてください。

【株のオシレーター分析MACDチャート指数計算や使い方とは。】

【株式投資に役立つボリンジャーバンドの見方や使い方を解説します】

【株価チャート評価に使われるテクニカル指標RSIを解説します。】

他の金融商品も学ぼう

株価評価でもうひとつ大事なのが『ほかの金融商品の知識』

これは別に株以外の金融商品である債券、金、暗号資産などを取引しなければいけないわけではありません。

今日は株価益利回りと債券利回りと比較したように、金融商品はそれ単体でなく、異なる金融商品の間でも割安さや割高さが評価されています。

なので資産形成を考えていくうえで、金融商品それぞれについて知識があれば、金融商品間における割安さや割高さをある程度考えられるようになります。

株式投資を継続するならば、そういった金融商品の知識を獲得していくことをオススメします。

株価益利回りや債券利回り比較など、いろんな金融商品の評価方法について知識を獲得していこう。