もらう頻度はそんなに多くない『退職金』。

そんな退職金ですが、その税金について理解することも大切です。

退職金を受け取り予定で転職を考えている方も、税金の計算方法などぜひチェックしてみてください。

○ 退職金にかかる税金

○ 退職金の税金と源泉徴収

○ 退職金の税金計算に必要な要素は

◇ 退職金の税金を計算シミュレーションしてみる

○ 退職所得控除額の計算方法とは

○ 退職金の退職所得控除後に課税退職所得金額を計算

○ 課税退職所得金額から所得税を計算する

◇ 退職金と税金をもっと知る

○ 退職金にかかる住民税

○ 就業規則を読んで退職金を概算しておこう

○ 退職願の書き方も覚えておこう

○ 退職を決めたら新たな転職候補も考える

退職金と税金について

退職金にかかる税金

退職金に税金はかかるか、かからないのか。まだ退職金をもらったことのない方であれば、当然もつであろう疑問。

自身も転職の際に退職金をもらうまで、退職金にかかる所得税などへの知識は皆無でした。

結論から言えば退職金には定められた控除額、そして計算式があり、それらに応じた税金がかかるという仕組みです。

正確には退職金から『課税退職所得金額』を算出して、支払いが必要な所得税を計算していきます。

受け取る頻度はそんなに多くない退職金ですが、あらかじめ課税対象額や手続きなどを把握しておくと便利です。

まずは支払い方法について確認してみましょう。

退職金の税金と源泉徴収

退職金の税金はいつ払うのかといった疑問があるかもしれません。

そんな退職金の税金支払い方法でひとつ覚えておきたいのが『源泉徴収』。

退職金受け取りの際に「退職所得の受給に関する申告書」を提出しておけば、所得税や復興特別所得税の支払いを源泉徴収にて対応してくれます。

なので退職の際に退職金をもらうことが決まっていれば、まずは退職所得の受給に関する申告書を提出方法などを会社に聞いておきましょう。

なお退職所得の受給に関する申告書を出していないときは、退職金から一律20.42%を源泉徴収されるため、確定申告で清算することになること。

また医療費控除などで確定申告をする場合には、退職所得の金額を記載する必要があることも覚えておくと便利です。

退職金の税金計算に必要な要素は

さて、今度は退職金の税金計算に必要な要素について見ていきましょう。

退職金の計算に必要な要素は主に下記の3つです。

① 退職所得控除額の計算方法

② 退職金の退職所得控除後に課税退職所得金額を計算

③ 課税退職所得金額から所得税を計算する

それぞれ控除額、課税対象額、所得税率などを確認しておけば、退職金にかかる所得税は自身でも計算することができます。

退職金の税金を計算してシミュレーションしてみるためにも、次章でそれら要素について詳しく見ていきましょう。

退職金の税金を計算シミュレーションしてみる

退職所得控除額の計算方法とは

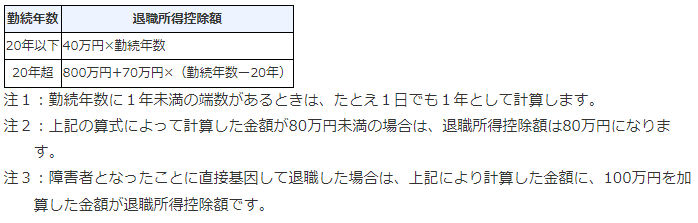

まずは退職金の控除額を決める「退職所得控除額」について見ていきましょう。

退職所得控除額は下図の通りです。

出典:国税庁 退職金と税

20年以下と20年未満で退職所得控除額が異なることが分かります。

また注釈にある通り、退職所得控除の計算で算出された金額が80万円未満の場合は、退職所得控除額が80万円となる点もポイントです。

なお退職所得控除額を差し引くだけでは、課税退職所得は決まりません。

もう少し計算を進める必要があります。

退職金の退職所得控除後に課税退職所得金額を計算

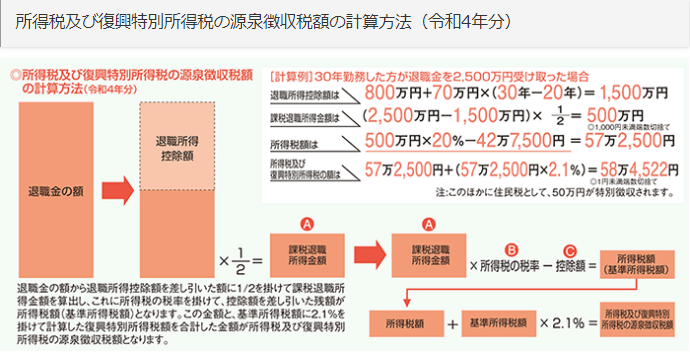

退職所得控除後の課税退職所得金額を計算するために、計算シミュレーション用として国税庁の計算例をお借りしました。

出典:国税庁 退職金と税

上記のポイントは退職所得控除後の金額に1/2を乗じて、課税退職所得金額を計算していることです。

上図例のように30年勤務で退職金2500万円を受け取った方の退職所得控除は1500万円。

いっぽう課税退職所得金額はというと2500万円から1500万円を控除して、1000万円に1/2を乗じた500万円という金額になります。

そして課税退職所得金額500万円であれば所得税率は20%、そして税率20%であれば控除が427500円あるので、5000000円 × 0.2 ー 427500円で572500円が所得税額になるという仕組みです。

なお本記事執筆中である令和4年現在においては、復興特別所得税として所得税額に2.1%を乗じた金額が加算されます。

なので上図例のように課税所得金額5000000円であれば、572500円 × 1.021 = 584522円が実際の支払い金額になることも覚えておきましょう。

課税退職所得金額から所得税を計算する

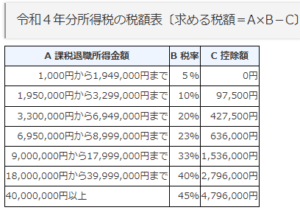

次は課税退職所得金額が計算するための、具体的な所得税の税額表を確認しておきましょう

退職金にかかる税金を計算するために、課税退職所得金額と税額表を照らし合わせて、税率と控除を参照することが必要になります。

出典:国税庁 退職金と税

たとえば先ほどの計算例のように課税退職所得金額が500万円であれば、3300000円から6949000円と判定されるので税率は20%。

そして具体的な所得税額は控除額427000円を差し引いたものになります。

計算してみると以外と簡単な退職金の税金計算。概算額が分かっているのであれば、あらかじめシミュレーションしておきましょう。

最後に退職金と税金について、もう少し知っておくべきことについて確認しておきましょう。

退職金と税金をもっと知る

退職金にかかる住民税

ここまで退職金にかかる所得税について記載してきましたが、もうひとつ覚えておきたいのが『住民税』。

課税退職所得金額に応じて、所得税のほか住民税が発生します。

課税所得金額の計算方法は下記の通り。

課税所得金額 = (収入金額 ー 退職所得控除額) ÷ 2

そしてこの課税退職所得金額に10%を乗じれば住民税額になります。

たとえば課税退職所得金額が5000000円であれば、

住民税額 = 5000000円 × 0.1 = 500000円

と計算されます。

このように退職金には所得税、そして住民税双方の存在を覚えておきましょう。

就業規則を読んで退職金を概算しておこう

もうひとつ退職金で覚えておきたいのが『就業規則』。

数社ほど転職を経験してきた筆者ですが、たいていの場合は就業規則に退職金にかかる規定が定められ、閲覧することができました。

たとえば退職金の計算式。

勤続何年、退職時の職位など、就業規則を見れば退職金の計算に必要な係数などが確認できることがあります。

それらを確認することができれば、退職を想定したときの退職金も大まかに計算することが出来ます。

就業規則をよく読んで、退職後の生活に必要な退職金額を概算しておきましょう。

退職願の書き方も覚えておこう

転職の際には退職願が必要になることもあります。

そんなとき退職願の書き方、そして封筒選びを知っておくと便利です。

それら提出書類の作成方法に関して過去記事でも紹介しています。

興味のある方はぜひご覧ください。

退職を決めたら新たな転職候補も考える

ここまでで退職金の仕組みや税金などを把握したら、合わせて考えるのが『新たな転職』。

別れがあれば出会いもあり。退職すれば早かれ遅かれ次の転職先へ従事することとなります。

そして新たな転職先の第一歩で悩みがちなのが、『転職初日の立ち振る舞い』。

慣れない職場では仕事の一日の流れ、準備物など把握できず、いろいろと戸惑うこともあります。

そんな転職初日でも戸惑うことがないよう、このたび事前に出来る対策についても記事にしてみました。

退職、そして新たな転職を考えておられる方はぜひご覧ください。

退職金の税金を理解して、手残りを計算した生活設計に活かしていこう。

転職に必要な退職願や退職届の書き方、封筒選びについて解説。

転職に必要な退職願や退職届の書き方、封筒選びについて解説。 転職初日の挨拶や持ち物など、覚えておくべき一日の流れとは。

転職初日の挨拶や持ち物など、覚えておくべき一日の流れとは。