2023年1月から3月四半期を終え、決算発表が出揃ってきた4月のマーケット。

そんな4月のマーケットにおける米国株、日経平均、ドル円為替相場のパフォーマンスを振り返ってみましょう。

☆投資にはリスクがあり成績を保証するものではありません。余裕資金と自己責任の範囲内で検討しましょう。

○ ニューヨークダウは2.48%の上昇

○ S&P500は1.46%の上昇

○ NASDAQは0.04%の上昇

◇ 4月の日経平均やTOPIXなど日本市場

○ 日経平均は2.91%の上昇

○ TOPIXは2.69%の上昇

○ 為替ドル円レートは3.551円の円安

◇ 2023年4月の相場関連ニュース

○ 米国消費者物価の鈍化

○ 雇用統計より失業率低さ続く

4月のNYダウ、S&P500など米国市場

ニューヨークダウは2.48%の上昇

ニューヨーク証券取引所、NASDAQ上場の30銘柄から構成されるダウ平均株価。2023年3月31日の終値33274.16ドルに対して、2023年4月28日の終値は34098.17ドルとなり、2023年4月度の騰落率は2.48%の上昇となりました。

年初来からの騰落率は2.87%の上昇となります。

騰落率算出にはDJIを参考に計算しました。

出典:TradingView.DJIチャート.TradingView

3月度より引き続きプラスパフォーマンスで終えた4月度のダウジョーンズ工業平均株価。

4月度を終わってみると34000ドルを少し超えて、1月末程度まで戻してきました。

来月も上昇続くか要注目です。

なお相場の振り返りのために、先月の各インデックスのパフォーマンスについてまとめた記事も添付しておきます。

興味のある方はぜひご覧ください。

2023年3月度の米国株、日経平均、ドル円為替相場を解説します。

2023年3月度の米国株、日経平均、ドル円為替相場を解説します。

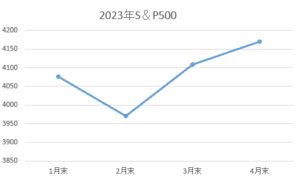

S&P500は1.46%の上昇

ニューヨーク証券取引所やNASDAQへ上場している代表500社から構成されるS&P500。2023年3月31日の終値4109.32ドルに対して、2023年4月28日の終値は4169.49ドルとなり、2023年4月度の騰落率は1.46%の上昇となりました。

年初来の騰落率は8.59%の上昇となります。

騰落率算出にはSPXを参考に計算しました。

出典:TradingView.SPXチャート.TradingView

ダウと同じく3月度に引き続きプラスパフォーマンスで終えた4月度のS&P500指数。

年初来高値も更新して4月末時点で4169.49ドルとなりました。

今後の相場でも年初高値を更新続けるか、注視していきましょう。

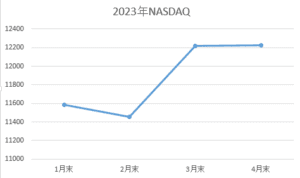

NASDAQは0.04%の上昇

電子株式市場のNASDAQ。2023年3月31日の終値は12221.91ドルに対して、2023年4月28日の終値は12226.58ドルとなり、2023年4月度の騰落率は0.04%の上昇となりました。

年初来の騰落率は16.82%の上昇となります。

騰落率算出にはIXICを参考に計算しました。

出典:TradingView.IXICチャート.TradingView

パフォーマンスの強かった3月度と比較して、ほぼ横ばいだった4月度のナスダック。

12200ドルを少し超えたところで推移しています。

この横ばい展開からどっちに振れていくか、注目していきましょう。

月の日経平均やTOPIXなど日本市場

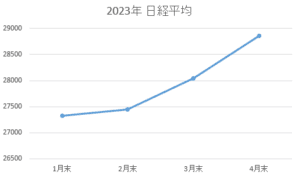

日経平均は2.91%の上昇

日本の株式市場を代表する225銘柄で構成される日経平均株価。2023年3月31日の終値は28041.26円に対して、2023年4月28日の終値は28856.37円となり、2023年4月度の騰落率は2.91%の上昇で終えました。

年初来の騰落率は10.58%の上昇になります。

騰落率算出にはNI225を参考に計算しました。

出典:TradingView.NI225チャート.TradingView

先月に引き続き堅調に推移する日経平均株価。

4月度も2.91%とプラスパフォーマンスで終えて、年初来騰落率も10%を超えてきました。

為替の関係もあるかもしれませんが、今後も年初来高値を更新していけるか要注目です。

TOPIXは2.69%の上昇

東京証券取引所の時価総額や流動性の高い大型株銘柄で構成されるTOPIX。2023年3月31日の終値は2003.5円に対して、2023年4月28日の終値は2057.48円となり、2023年4月度の騰落率は2.69%上昇で終えました。

年初来の騰落率は8.76%の上昇となります。

騰落率算出にはTOPIXを参考に計算しました。

出典:TradingView.TOPIX指数チャート.TradingView

日経平均と同様に、4月度もプラスパフォーマンスで終えたTOPIX。

3月度は節目の2000円を超えたところで終えたTOPIXでしたが、その後も年初来高値を更新する展開となりました。

どこまでいくか今後の相場も注目していきましょう。

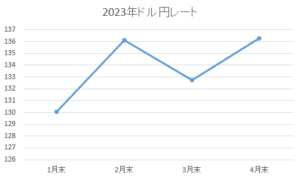

為替ドル円レートは3.551円の円安

為替相場におけるドル円レートについて着目すると、2023年3月31日の終値は132.728円に対して、2023年4月28日の終値は136.279円となり、2023年4月度のドル円レートは3.551円の円安で終えました。

年初来では5.178円の円安となりました。

騰落率算出にはUSDJPYを参考に計算しました。

出典:TradingView.USDJPY指数チャート.TradingView

3月度は円高へ振れるも、また円安へと振れた4月度のドル円相場。

レートも2月末付近の136円程度まで戻す展開となりました。

5月初週にはFOMCもあり、金利政策によってはドル円レートに影響をもたらす可能性があります。

なので5月FOMC後のレートの方向性についても見極めていきましょう。

2023年4月の相場関連ニュース

米国消費者物価の鈍化

アメリカの消費者物価指数CPIと合わせて注目されているのが『PCEデフレーター』。

PCEデフレーターは全米すべてのアメリカ個人消費物価の平均的上昇を示します。

そのPCEデフレーターですが、2023年4月28日発表の数値は前年比『4.2%』。

ちなみに2023年3月末発表の数値が前年比『5.1%』であり、2022年7月末発表のものが前年比『6.8%』だったので上昇率自体は鈍化が認められています。

これら消費者物価推移はFRB金利政策の利上げにより、投資や消費の過熱感の抑え込みが効いてきていると考えてもよいかもしれません。

ちなみに直近のアメリカ金利政策決定会合FOMCと金利発表は5月3日。(日本時間5月4日未明)

なので今後の投資相場、消費者物価推移を考える上でも、金利政策は要チェックです。

雇用統計より失業率低さ続く

もうひとつPCEデフレーターなど消費者物価と合わせて、押さえておきたい経済指標が『雇用統計』。

4月に発表された雇用統計では失業率は『3.5%』。

ここ1年は失業率3.7%も超えることなく、雇用は堅調に推移しているともいえます。

また雇用の強さは労働者優位の売り手市場ともいえます。

その結果は平均時給の伸びにも表れており、4月雇用統計発表の前年比平均時給の伸びは4.2%。

その伸び率は鈍化傾向にあるとはいえ、労働コスト負担は以前大きく、そしてまたそのコストは消費者物価へと転嫁されるものともいえます。

なのでPCEデフレーターと共に、物価や景況感を考えるならば雇用統計にも要注目です。

2023年5月では5日に雇用統計が発表予定です。

投資を検討されている方はそんな経済指標にも着目していきましょう。

2023年4月はアメリカ、日本ともにプラスで終えた株式市場。今後の投資のためにも5月FOMCや経済指標もチェックしていきましょう。