2020年より始まった二重課税調整制度。

今日の記事ではそんな外国資産投資に役立つ二重課税調整制度、外国税額控除の関係性などについて詳しく解説していきます。

☆ 投資にはリスクが存在します。余裕資産と自己責任の負える範囲で検討しましょう。

○ 国内投資信託の分配金と税金

○ 従来の外国対象の投資信託分配金と税金

○ 2020年1月1日より二重課税調整制度開始

◇ 二重課税調整制度の詳細を知る

○ 二重課税調整制度対象候補の投資信託

○ 二重課税調整の仕組み

○ 二重課税調整を確認するには

◇ 外国投資配当で成果を最大化するために

○ 外国税額控除を検討する

○ 手残りでパフォーマンスを計算しよう

外国投資の配当と税金について

国内投資信託の分配金と税金

外国投資における配当や分配金を知るためにも、まずは国内における配当や分配金の仕組みについて確認しておきましょう。

国内の株式投資における配当、投資信託における分配金は所得税及び復興特別所得税15.315%、住民税5%で合計20.315%が課税されます。

特定口座で取り引きされている方は、国内投資で配当や分配金を受け取った際にこの20.315%が徴収されています。

また、国内投資では分配金や配当、取り引きで発生する譲渡益は20.315%と変わりません。

ところが外国株式への投資における配当に関しては課税方法が少し異なります。その詳細について確認してみましょう。

従来の外国対象の投資信託分配金と税金

たとえばニューヨーク証券取引所で取り引きされている米国株は、その配当を日本で受け取る際にはまず外国税が徴収され、その後で日本国内でまた所得税と地方税が徴収されます。

そしてニューヨーク証券取り引き所で取り引きされている上場投資信託(ETF)も、その分配金にはまず外国税が課せられ、日本国内でも所得税と地方税が課せられます。

ちなみに2019年12月31日まで、東京証券取引所で取り扱っていた外国資産向けのETFの分配金でも、かつては基本的に外国税、国内所得税と地方税と二重課税の状況にあったようです。

ですが時代の流れとともに、その状況も少し変化が出てきました。

2020年1月1日より二重課税調整制度開始

証券会社の二重課税に関するQ&Aなどを確認してみました。

すると2020年1月1日以降、東京証券取引所で取り扱う外国資産向けの上場投資信託などにおいて、係る税金に対して二重課税調整制度が設けられることになったとあります。

二重課税調整制度はその仕組みを理解するのは少し複雑。

また二重課税調整制度の対象となる候補の上場投資信託銘柄は、適宜更新されているので確認が必要です。

次項ではその点を詳細に解説していきます。

二重課税調整制度の詳細を知る

二重課税調整制度対象候補の投資信託

二重課税調整対象銘柄の候補は、日本取引所グループのウェブサイトから確認できます。

ちなみに上記pdfは令和4年6月30日分の資料になります。

資料を確認してみると数十種類の上場投資信託のほか、REITでも候補に挙がっている銘柄があるようです。

資料の中で『投資信託等の二重課税徴収の対象なる可能性の高いETF・REIT』と示されてあり、「可能性の高い」といった文言が少し気になります。

気になる方で候補銘柄をお持ちの方は、年間取引報告書でも確認できます。詳細は後述します。

二重課税調整の仕組み

二重課税調整の仕組みは『外国税額控除』といった税金の控除制度により調整されます。

外国税額控除は確定申告の際、米国株式の配当で外国税を差し引かれていた場合など、自身が対象銘柄を持っているとき控除申請することができます。

そんな外国税額控除の仕組みを利用した二重課税調整制度ですが、二重課税調整制度の対象となる銘柄では自動的に二重課税調整が行われる仕組みとなっているようです。

つまり二重課税対象制度に関して、自身が調整のためにやることは基本的にはありません。

先ほど資料に掲載されていた東証上場の外国資産を投資対象とした上場投資信託を保有しているならば、二重課税調整制度が適用されているか確認してみましょう。

二重課税調整の適用を確認するには

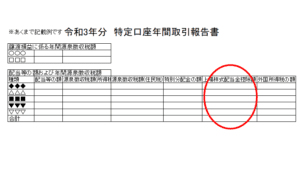

二重課税調整制度がきちんと適用されているか確認するためには、年間取引報告書を確認してみましょう。

確認すべきは『上場株式配当等控除額』の欄になります。

年間取引報告書には様式に多少は差異があるものの、上場株式配当等控除額といった欄が設けられており、ここに二重課税調整制度による調整された控除額が記載されます。

詳細につきましては、お取り引きのある証券会社へお問い合わせください。

外国投資配当で成果を最大化するために

外国税額控除を検討する

前述のように東証上場における外国資産への投資を対象とした上場投資信託は、二重課税調整制度の導入もあり、控除に関する煩わしい手間を多少省ける良い時代となってきました。

ですが外国資産への投資において、ニューヨーク証券取引所で取り引きされている個別米国株は、その配当に関して二重課税調整制度の適用は今のところありません。

ですがそんな米国株も確定申告により、外国税額控除の対象となるものがあります。

外国税額控除の仕組み、やり方などについては過去記事でも紹介しています。

興味のある方はご覧ください。

【米国株は確定申告の外国税額控除で、配当金課税分の控除申請を。】

手残りでパフォーマンスを計算しよう

今回紹介したように外国投資には外国税の存在が立ちはだかります。

同じ米国株投資でも東証上場ETFの二重課税調整制度もあれば、自身で米国株配当に対して外国税額控除を申請する選択肢もあります。

いずれにせよ税金の存在により、手元に残る資金、そして買付け余力といったパフォーマンスにも影響が考えられます。

自身がどの市場で、どんな金融商品へ投資して、手元にどれだけ残るのか。

しっかり目論見書にも目を通して、金融商品や税金の知識を身に着けて、投資パフォーマンスの最大化に努めていきましょう。

米国株投資など外国投資には、二重課税調整制度や外国税額控除についてしっかり勉強しておこう。