会社員が自由に使える可処分所得を計算するために、理解しておくべきなのが『社会保険料』。

今日の記事では社会保険料の構成、そして各保険料の計算方法について詳しく解説していきます。

☆ 本記事は2023年2月時点での各保険料率を参考にしています。詳細は提示してある出典元をご参照ください。

○ 社会保険料とは

○ 社会保険料がいくら引かれるかはいつ決まる?

○ 会社員で覚えておくべき社会保険料一覧

◇ 会社員に係る社会保険料の詳細

○ 会社員と社会保険料その①:健康保険料

○ 会社員と社会保険料その②:厚生年金保険料

○ 会社員と社会保険料その③:雇用保険料

◇ 会社員が社会保険料と共存しつつ収入や資産を守るには

○ サラリーマンしながら副業もする

○ ふるさと納税やNISAを活用する

○ デジタル給与払い制度を検討する

会社員収入と社会保険料

社会保険料とは

会社員ならば覚えておくべき『社会保険料』。

給与明細を見ると分かりますが、社会保険料の従業員負担分が毎月引かれています。

社会保険料には広義そして協議のものを合わせて以下のようなものがあります。

◆ 健康保険料

◆ 厚生年金

◆ 雇用保険料

◆ 介護保険料

◆ 労災保険

サラリーマンならこれら社会保険料に関する知識は必須です。

それら社会保険料の概要、決まり方などを見ていきましょう。

社会保険料がいくら引かれるかはいつ決まる?

社会保険料がどのくらい引かれるのかはいつ決まるのでしょうか。

そのカギを握るのが『標準報酬月額』が計算されるタイミング。

サラリーマンが社会保険料をいくら引かれるのかは、この標準報酬月額の計算により決まってきます。

標準報酬月額が決まるタイミングは以下の通り。

① 入社時

② 定時決定(年1回)

③ 随時改定

よく社会保険料が決まるタイミングとして『4月から6月で支払われた給与総額で決まる』と言われているのは、②の定時決定になります。

ですが社会保険料の計算に必要な標準報酬月額は、定時決定以外にも大きな変更があったときに随時改定されることがあることも覚えておきましょう。

会社員で覚えておくべき社会保険料一覧

さて社会保険料は『標準報酬月額』で決まるなど、だいたいその概要が掴めてきました。

加えて会社員が給与明細を見ると、前述したように

◆ 健康保険料

◆ 厚生年金保険

◆ 雇用保険料

といったものが引かれるのが目につくはずです。

また40歳からは健康保険料に加えて、介護保険料も徴収されるようになります。

次章では標準報酬月額を参考に、それら社会保険料がいくら引かれるか具体的な計算方法を調べる方法について解説していきます。

会社員に係る社会保険料の詳細

会社員と社会保険料その①:健康保険料

まず知っておくべき会社員と社会保険料その①は『健康保険料』。

会社員の健康保険料の計算には全国健康保険協会が提供する保険料額表を参考に見ていきます。

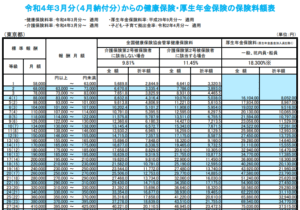

出典:全国健康保険協会 保険料額表

今回参考にするのは東京都版の令和4年3月分からものになります。保険料額表は自治体ごとに存在するので、あくまで参考ということでご了承ください。

数値表示が少し小さく見切れている部分もあるので、詳細を確認したい方は出典元リンクから細かく見ることが出来ます。

たとえば左列を参照して標準報酬月額『300,000円』のところを見てください。会社員では労使折半で支払う形となるので、折版額を見ていきます。

そしてその行を右に追っていくと介護保険料第2号被保険者に該当しない場合、健康保険料率は9.81%で折版額は『14,715円』。

更に右に追っていくと介護保険料第2号被保険者に該当する場合、健康保険料率は11.45%で折版額は『17,175円』。

たとえば標準報酬月額300,000円で会社員の東京都民の場合、40歳未満で介護保険料第2号被保険者に該当しない場合は『14,715円』が健康保険料として差し引かれます。

そして40歳以上で介護保険料第2号被保険者に該当する場合は『17,175円』が差し引かれる計算です。

こんな感じで次は『厚生年金保険料』についても見ていきましょう。

会社員と社会保険料その②:厚生年金保険料

次に知っておくべき会社員と社会保険料その②は『厚生年金保険料』。

厚生年金保険料の計算にも先ほどの保険料額表を使います。

先ほどの例と同じく標準報酬月額『300,000円』を参考に見ていきましょう。

健康保険料の算出エリアを更に右へ追っていくと『厚生年金保険料』が表示されています。

ちなみに標準報酬月額300,000円だと厚生年金保険料の折版額は『27,450円』。

この27,450円が厚生年金として差し引かれる分となります。

最後に『雇用保険料』についても見ておきましょう。

会社員と社会保険料その③:雇用保険料

最後に知っておくべき会社員と社会保険料その③は『雇用保険料』。

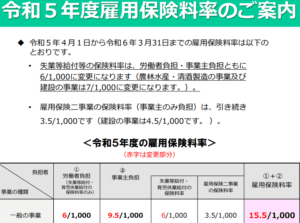

雇用保険料は厚生労働省により料率が開示されています。ちなみに下図は令和5年4月1日からの雇用保険料率の案内になります。

出典:厚生労働省 令和5年度雇用保険料率

たとえば一般の事業における労働者負担は『6/1000』。

これは計算例を上げると、令和5年4月1日から4月30日を対象とした給与総額が300,000円の場合

1800 = 300000 × 6 / 10000

となり、1800円がその月の雇用保険料となり給与から差し引かれます。

ちなみに令和4年10月1日から令和5年3月31日を対象とした雇用保険料率は、一般の事業における労働者負担は『5/1000』です。

雇用保険率も期間を決めて更新されているので、詳細を確認したい方は出典元の厚生労働省の雇用県料率表をご参照ください。

会社員が社会保険料と共存しつつ収入や資産を守るには

サラリーマンしながら副業もする

前述の通り、会社員が自由に使える可処分所得を減らす『社会保険料』。

社会の相互扶助の精神は大切とはいえ、手取り収入や資産を増やすのに少しネックとなってきます。

そしてこんな時代で考えておくべきなのがサラリーマンでも可能な『副業』。

自身も会社員を続けながら、このようにブログを書いて副業を継続しています。

そしてブログ副業で覚えておいて損はないのが『もしもアフィリエイト』。

ブログ収益化ではアフィリエイトが選択肢となりますが、もしもアフィリエイトではamazonや楽天、yahooショッピングなどを共存したアフィリエイトが可能であり便利です。

そんなもしもアフィリエイトの登録、使い方など利用方法については過去記事でも紹介しています。

興味のある方はぜひご覧ください。

ふるさと納税やNISAを活用する

更に会社員で覚えておいて損はないのが『ふるさと納税』と『NISA』。

ふるさと納税では返礼品をもらいつつ、寄付金控除を利用できるといったメリットがあります。

また副業で投資をするなら『NISA』の利用も必須。

特に2024年より開始予定の新NISAでは、NISA枠と積み立てNISA枠の併用により、非課税枠が最大1800万円まで利用可能となりました。

可処分所得を守るためにも、こういった非課税枠の利用も検討するべき課題です。

そんなふるさと納税、NISAについても過去記事で取り上げています。

興味のある方はぜひご覧ください。

デジタル給与払い制度を検討する

2023年4月より始まる『デジタル給与支払い制度』。

デジタル給与支払い制度では、電子マネーや決済アプリなど給与の受け取り方法にも選択肢が出てきます。

そんなデジタル給与支払い制度の仕組み、受け取りに必要な手続きなど詳細に記事にしてみました。

資金移動業者の審査を経て、本格的に制度が開始される前に、ぜひ当ブログ記事でその制度について確認してみてください。

会社員が可処分所得を理解するためにも、社会保険料の理解を深めよう。