分散投資の大まかな選択肢として【投資信託】と【etf】といった金融商品があります。

今日の記事では投資信託とetfの、売買方法や価格の決まり方の違いなどについて詳しく解説していきます。

☆ 投資にはリスクが存在します。余裕資産かつ自己責任の範囲内で検討するようにしましょう。

○ 投資信託の買い方や価格について

○ etfの買い方や価格について

○ インデックス投資信託とetfの違い

◇ 投資信託とetfを深く理解する

○ 米国sp500投資信託とetfの比較

○ 定額買付なら投資信託

○ 米国投資信託やetfと為替変動について

◇ 投資信託かetfか

○ モーニングスターでのetfの選び方

○ 一般nisaならetf取扱銘柄が豊富

投資信託とetfについて

投資信託の買い方や価格について

まずは投資信託とetfの買い方、価格の決まり方について確認しておきましょう。

投資信託を買うには、銘柄一覧から気になる金融商品を選び、注文を入れれば買うことができます。

投資信託の価格は【基準価格】というものを算定し、自身の損益が決まることになります。

この基準価格ですが、国内に投資するファンドと国外に投資するファンドでは、時間差が発生することを覚えておきましょう。

たとえば国内投資向けファンドであれば当日15時に締め切り、翌日に基準価格と損益が反映される商品が多数あります。

いっぽう国外投資向けのファンドたとえば米国インデックスでは時差があり、募集日の翌日に約定され、基準価格や損益確定は翌々日となるところが多数となります。

上記はあくまでも例です。基準価格の決まり方、営業日の算定については各証券会社の流れを御覧ください。

etfの買い方や価格について

次にetfの買い方や価格について確認しておきましょう。

etfとはExchange traded fundの略であり、日本語で【上場投資信託】と訳されます。

etfのメリットは開場している時間帯でリアルタイムに取引できるところにあります。

投資信託であれば約定日と基準価格の決定に時間差がありますが、etfでのインデックス投資では売買してすぐに損益が確定します。

スピード感を考えると、etfに軍配が上がるかもしれません。

インデックス投資信託とetfの違い

投資信託とetfの価格という点で考えるなら、もうひとつ押さえておくべきなのが売買単位の違いです。

投資信託では銘柄によりますが、最低買付単位を100円以上1円単位といった細かい買付方法を取ることが出来る商品が多数あります。

いっぽうetfでは、その銘柄の価格でしか取引することができません。etfでは指し値は出来るものの、自身の希望する金額で必ずしも買えないことがあります。

その点において価格でキッチリと積み立てを実施していくなら、投資信託で毎月金額を指定して買付していくことが可能です。

投資信託とetfでは、手数料や銘柄の数など違いを上げれば枚挙にいとまがありませんが、それぞれの違いをしっかり把握してポジションを検討していきましょう。

投資信託とetfを深く理解する

米国sp500投資信託とetfの比較

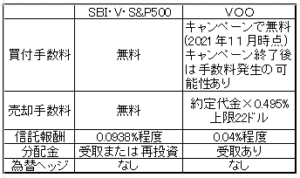

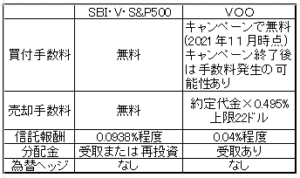

米国主要指数のひとつS&P500の投資信託とetfについて比較してみました。

比較対象は2021年11月時点での投資信託【SBI・V・S&P500】とETF【VOO】です。

投資信託【SBI・V・S&P500】のメリットとして買付手数料と売却手数料が無料。そして分配金を再投資できるといった点が挙げられます。

いっぽうVOOは信託報酬0.04%と管理コストではやや軍配が上がります。

為替ヘッジなしは両方ともで共通です。

また、通常はつみたてnisaでは売買できないetf【VOO】ですが、積み立てnisa取扱銘柄【S・V・S&P500インデックスファンド】であれば、バンガードS&P500ETFに連動した売買が出来ることも覚えておきましょう。

1円単位のドルコスト平均法なら投資信託

前述の通り、投資信託なら1円単位での買い付けが可能です。

たとえば投資信託【金額買付】機能を使えば、毎月とある投資信託商品を10000円分買うといった設定が可能であり、ファンドの騰落率に応じた口数を購入することができます。

こういった1円単位での買い付けはETFで困難な買付方法であり、投資信託のメリットのひとつです。

また毎月といった一定周期の一定金額の買い付けであれば、長期投資で役立つ【ドルコスト平均法】を用いることが可能です。

ドルコスト平均法に関しては過去記事でも紹介しているので、よければ参照してみてください。

出典:株式投資の買い方のひとつ、ドルコスト平均法のやり方とは。

米国投資信託やetfと為替変動について

前述の通り、米国投資信託やETFでは為替変動の影響を受けます。

さきほど紹介した【SBI・V・S&P500】とETF【VOO】は為替ヘッジなしなので、為替変動を受ける金融商品です。

それぞれ購入すると確認できますが、【SBI・V・S&P500】は円建てで騰落率が表示され、為替変動を円換算して基準価額が決まります。

いっぽうETF【VOO】はドル建てで騰落率が表示されます。

米国インデックス投資ではS&P500など指数以外にも、為替がパフォーマンスに影響してくることを覚えておきましょう。

なお、銘柄によっては【為替ヘッジあり】といって為替の影響を差し引いたパフォーマンスを出す金融商品もあります。ヘッジのありなしに関しては、各投資信託やETFの目論見書や重要事項説明書をよく読んで検討しましょう。

投資信託かetfか

モーニングスターでのetfの選び方

投資情報サイト【モーニングスター】では投資信託やETFについて様々な情報を取得できます。

なかでもリターンやコストなどを用いて、ランキング形式でもファンドを選定することが可能です。

各金融商品のパフォーマンスを比較して、ファンドを選ぶならまずはモーニングスターで調べてみましょう。

モーニングスターの使い方に関しては過去記事でも紹介しています。よければ参照してみてください。

出典:国内外ETFや株価情報の収集にお薦めのモーニングスターとは。

一般nisaならetf取扱銘柄が豊富

etf売買を検討する際、一般nisaなら取扱銘柄が豊富にあります。

一般nisaはロールオーバーを考慮しないなら非課税期間5年など、積み立てnisaとは期間設定そして取扱ファンドに差異があります。

また2024年以降の買い付けに関して、nisa改正なども検討されています。現存nisaや積み立てnisa保有分は、もちろん当初の非課税期間で運用を継続できます。

投資信託やetf、そしてnisaか積み立てnisaどちらで運用するかなど、自身の投資マインドと相談して枠を検討していきましょう。

『 ↓ 賢い資産運用にIDECOの節税もオススメ!』